Quem sabe um pouco de finanças, já ouviu certamente o termo CAPM. Este é um termo muito utilizado pelo investidores com maior experiência, pois utilizam o modelo CAPM para medir a relação entre o risco e a rentabilidade de um investimento. Se nunca ouviu falar deste tema, não se preocupe, vamos explicar-lhe o que é de forma muito simples.

O que é Modelo CAPM?

O modelo CAPM (Capital Asset Pricing Model – Modelo de Precificação de Ativos Financeiros) é uma fórmula matemática utilizada em finanças (e em investimentos) para determinar a taxa de retorno (não é possível ter 100% de certeza dos cálculos apresentados, pois o mercado não é algo que esteja sempre estático) de um determinado ativo em relação a uma carteira de investimentos diversificada. É importante salientar que este modelo só pode ser aplicado em empresas que estejam cotadas.

Este modelo tem em consideração a sensibilidade do ativo ao risco de mercado (que é representado pela variável do índice beta, retorno esperado do mercado e o retorno de um ativo (que em teoria encontra-se livre de riscos). Este modelo considera que, num mercado competitivo, o prêmio de risco varia na mesma proporção que o Risco não diversificável (Beta), ou seja, o prêmio de risco esperado é dado pelo retorno esperado acima da taxa isenta de risco, e é proporcional ao Beta.

Veja também:

É importante ter em conta que a fórmula do modelo CAPM tem em conta que você tem uma carteira de investimentos diversificada, e por isso o risco associado é menor.

Fórmula do Modelo CAPM

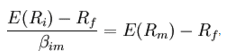

O cálculo deste modelo não é algo que seja simples de fazer para quem não está familiarizado com ele, no entanto, existem empresas que são especializadas neste tipo de cálculos. A fórmula tem em conta a Linha de Mercados Ativos (SML), e o seu resultado é o retorno esperado para qualquer tipo de ativo mesmo estando deflacionado pelo seu quociente beta.

O excesso de retorno de mercado é efetivamente o prêmio de risco de mercado. A equação anterior pode ser isolada e obtém a seguinte fórmula:

![]()

Em que

- E (Ri) = retorno esperado do ativo;

- Rf =taxa de juros livres de risco;

- βim = coeficiente beta, que representa a sensibilidade dos mercados;

- E(Rm) = retorno esperado do mercado;

- E(Rm) – Rf =prêmio de risco que representa a diferença entre a taxa de retorno esperada do mercado e a taxa de retorno livre de riscos.

Pressuposto do Modelo CAPM

O modelo CAPM tem alguns pressupostos específicos, sem os quais não pode ser implementado. Salientamos os seguintes:

- Os investimentos em Bilhetes de Tesouro (BT’s) estão isentos de risco;

- As probabilidades de insolvência dos BT’s são muito poucas, no entanto não garantem rentabilidade real, devido ao risco da inflação;

- O risco total decompõe-se em dois tipos: risco específico e risco de mercado;

- Os investidores podem reduzir o risco do investimento através da diversificação da sua carteira de investimentos;

- Os investidores podem endividar-se a uma taxa de juro igual aquela que obtêm pelos empréstimos que realizam.

E aí ficou com alguma dúvida sobre este modelo? Qualquer coisa nos pergunte que vamos responder sempre.